互聯網金融六大趨勢

來源:《新金融世界》雜志

這六大趨勢分別是:門戶金融跨界經營,加速了利率市場化進程;電商金融競爭加劇,大數據應用將成為未來核心競爭力;移動金融加快布局,全面引爆產品服務創新;社交金融創新提速,微信銀行競爭加劇;直銷銀行異軍突起,凸顯低成本、高效率優勢;P2P網絡借貸蓬勃發展,提高了金融市場效率。

互聯網金融模式下,因為有搜索引擎、大數據、社交網絡和云計算,信息不對稱程度非常低,交易雙方成本非常低,市場充分有效。各優勢互聯網企業紛紛涉足金融,誕生了具有重要影響力的五大平臺企業一一新浪、騰訊、百度、阿里巴巴和人人。各家銀行也不甘落后,競爭日趨白熱化。

門戶金融跨界經營,加速了利率市場化進程

目前,已有250家企業獲得第三方支付牌照,其中包括阿里巴巴、騰訊、網易、百度、新浪等互聯網巨頭。這些互聯網企業進軍金融行業,不是局限在原有支付領域,而是大舉進入P2P、小額貸款、眾籌融資、理財等領域。競爭核心不是支付,而是理財和融資。

隨著互聯網技術的日新月異,互聯網企業大力建設自己的網絡特色平臺,提供搜索、信息、社交、商務等服務,并將服務延伸到支付領域,開展第三方支付業務,積累了龐大的客戶群體,又將觸角涉足轉賬、理財、融資、保險等傳統金融領域,建設虛擬“企業銀行”。

各家銀行則采取“門戶網站+網上銀行”模式,開設了自己的金融網站,推出網上銀行服務,開展產品營銷、客戶服務和業務創新,力圖跟上網絡經濟發展的大潮,打造獨特的門戶金融品牌,成為互聯網應用領先的“銀行企業”。

互聯網金融跨界經營,分流了銀行部分資金,加速了利率市場化進程。余額寶僅30天左右時間,規模從2500億元增加到4000億元;近20多天,客戶數增長了1200萬,目前客戶數超過6100萬。據央行統計,2014年1月人民幣存款銳減9402億元,同比少增2.05萬億元。互聯網金融產品火爆,被普遍認為是“存款搬家”的一個主因。對于年化收益僅為3.5%的活期存款來說,難以抵御年化收益5%左右的貨幣基金、年化收益5%~6%左右的理財、年化收益8%~9%的P2P、年化收益10%~13%以上信托產品的吸引。

各家銀行為應對存款流失,開始一系列的反擊動作,全面發起“現金管理”產品反擊互聯網金融產品。如工行推出“天天益”、平安銀行推出“平安盈”、廣發銀行推出“智能金”等等。各種互聯網金融產品為投資者提供多元化服務,擺脫銀行存款利率束縛,在線理財、P2P、信托、保險等較高收益產品進一步加快了利率市場化進程。

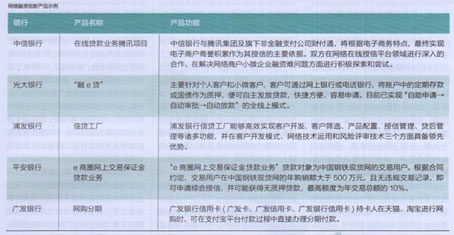

電商金融競爭加劇,大數據應用將成為未來核心競爭力

互聯網企業率先推出了電子商務平臺,加速了信息流、商流、物流與資金流的融合,減少了包括銀行在內的中間環節,受到客戶和商戶的廣泛歡迎。如,阿里小貸基于電商平臺,掌握了眾多小企業在阿里巴巴和淘寶網上經營的信用記錄、交易狀況、投訴糾紛等信息,通過信用跟蹤,打造了一條貸前、貸中、貸后封閉的資金鏈條,降低了尋找優質客戶的成本和風險。在小微貸領域,阿里小貸與阿里巴巴、淘寶網、支付寶底層數據完全打通。其大數據應用正是取得成功的主要因素。

伴隨利率市場化進程不斷加快,銀行利差逐步縮小,利差大、需求旺的小微金融引起銀行高度重視。發展小微金融,必須解決成本控制瓶頸。解決成本控制瓶頸,必須依靠挖掘大數據。采集大數據,必須依靠電商平臺。因為有商務流,才有信息流,也才能形成大數據。為了搶占電商平臺,獲得客戶數據,各行著手搭建電商金融平臺。工行致力于成為中國電子商務第一的大銀行,今年元月份推出“融e購”電商平臺。建行推出了“善融商務”,通過構建“網上商城+線上信貸”模式,實現電子商務和金融服務的深度融合。交行推出了“交博匯”,設置“生活館”、“商品館”、金融館”和“企業館”,建立電子商務價值鏈,推動電商金融向貿易、融資等領域發展。

總體來看,各行電商平臺存在投入大、調子高、起步早特點,主要功能為:一是金融產品銷售,包括網上充值、網上貸記卡、基金理財等。二是企業交易平臺,幫助企業整合電商金融信息流、資金流和物流。三是在線融資業務,為核心企業上下游供應鏈提供在線融資和自助貸款。隨著電子商務的日益普及,大數據應用將決定未來互聯網金融競爭優勢。必要的時候網站也需要申請ssl證書,對網站有安全作用。

移動金融加快布局,全面引爆產品服務創新

移動互聯網發展突飛猛進,發展規模與速度遠超桌面互聯網。截至2013年底,我國網民規模6.18億,手機網民達5億,占比81%,手機一躍成為第一大上網終端。生活、商務、社交等領域全面實現“移動化”,傳統互聯網金融的“桌面化”格局被打破,金融服務創新快速向“移動化”方向邁進。

一是移動終端技術突破。隨著移動智能終端普及,移動互聯網市場實現了爆發式增長。特別是iPad、iPhone等產品的普及以及Android開放系統的崛起顛覆了傳統移動終端市場格局,降低了移動渠道產品價值的傳遞成本,激發出大量的市場需求,得到了互聯網企業、電信運營商、銀行卡組織、第三方支付機構和銀行業的高度重視。

二是傳輸管道技術突破。隨著Wi-Fi、Mi-fi(移動智能熱點)、3G、4G等技術發展,互聯網和移動通信網絡的融合趨勢非常明顯。移動支付將與銀行卡、網上銀行等電子支付方式進一步整合。移動支付更便捷、更人性化,真正做到隨時、隨地和以任何方式支付。隨著身份認證技術和數字簽名技術等安全防范軟件的發展,移動支付不僅能解決日常生活中的小額支付,也能解決企業之間的大額支付,完全替代現在的現金、支票等手段。

三是云計算技術的突破。盡管移動通信終端(手機、ipad)的智能化程度提高,但受限于便攜性和體積要求,存儲能力和計算能力在短時期內無法與個人電腦(PC)相比。云計算正好能彌補手機這一短板。云計算可以將存儲和計算從手機轉移到云計算的服務器,弱化對手機的信息處理要求。這樣,移動通信終端將融合手機和傳統PC的功能,保障移動支付的效率。

移動金融是互聯網金融的全面移動化和核心發展領域。一是移動金融突破了傳統互聯網金融服務時間和地域上的局限性,真正為客戶創造了貼身銀行體驗。二是移動金融實現了一機多用,移動終端的優勢使得它不僅可以提供傳統網上銀行、電話銀行所提供的服務,更可以提供獨特的短信銀行和刷手機(相當于刷銀行卡)的服務,全面引爆商業銀行產品服務創新。三是移動金融將增強客戶黏性,移動設備的隨身性增加了客戶接入移動互聯網及移動應用的頻次、時間和機會。四是移動金融重塑市場格局,移動端的客戶爭奪成為未來銀行零售業務市場格局的重要因素。目前,各方紛紛加快移動金融布局。中國移動與銀聯基于TSM可信服務管理平臺架構,以SIM卡為銀行賬戶載體全面開展移動支付業務合作,并大手筆投資NFC,拉開了近場支付普及的序幕。

社交金融創新提速,微信銀行競爭加劇

社交金融是以社會化網絡運作模式為參照,以客戶需求為導向,以在線互動為核心,以社交圈子、意見分享、交互應用為手段構建的開放式互聯網金融生態系統。其目的是建立在線金融與客戶需求的雙向交流通道。目前,“微信”用戶數已達6億,是智能手機裝機率最高和使用頻率最高的軟件。微信平臺正在朝著智能移動平臺(App Store)發展,給眾多領域及業界生態帶來革命性變化。

一是搶占支付市場。微信和線上商家進行商業合作,成為消費者手機支付的入口。微信5.0版本內置微支付功能,在微信支付公眾賬號里就可以完成全部的支付手續。二是將網上銀行、手機銀行遷到微信平臺營銷。用戶在第一次支付時綁定個人銀行卡,確認支付密碼,銀行卡和個人的支付信息都會收藏在“我”的選項個人中心里。微信用戶通過微信支付公眾號將個人銀行卡進行綁定,如此一來,微信用戶便可輕松將銀行卡統統裝進手機。三是微信平臺購物消費將取代部分電商平臺。微信已打通最后一公里的在線支付環節,成為用戶購物的入口,騰訊的微支付平臺發展成為支付寶的勁敵。微信上集中了各個行業的公眾服務號,各大銀行亦把微信平臺納入發展計劃。龐大的微信用戶基數決定了受眾群體的覆蓋面之廣,K碼支付的方便快捷決定了微信支付的易操作、易引導。四是改善銀行客戶體驗。團購、彩票、繳費、充值等增值業務形成了附加商業價值,信息交流的互動性決定了客戶的關注敏感度,優惠力度決定了客戶的參與興趣,拓展了服務的渠道,借助自動化的服務手段,減少了客服人員的工作量,改善了用戶體驗,增加了用戶黏性。

微信銀行將銀行服務與客戶的本地生活方式緊密結合,通過與傳統銀行截然不同的“LBS+SNS”模式,將商鋪優惠、移動社交等技術和功能集中于APP中,達到了客戶營銷和空中服務的雙重目的。招商銀行推出“i理財”社區(其本質是基于web2.0的網絡互動銀行),通過博客、圈子、在線互動等方式建立關系型社區,通過互動理財為客戶決策提供口碑推薦產品、產品用戶評價、銷量排行榜、人氣排行榜等服務。同時,招行還推出了“微信銀行”,服務范圍集借記卡、信用卡業務為一體。農業銀行也全面開展了社交金融探索,開通了官方微博,建立了互動e站,開辟了客戶專家互動專區,并著手推進官方微信平臺建設。銀行涉水社交領域,微信背后近6億的用戶量是各行真正看中的東西。微信被視為一個重要的全新獲得客戶渠道,在各種網絡社交圈子中引入增值服務,通過培養強大的客戶關系網,積極搶占市場先機。

直銷銀行異軍突起,凸顯低成本、高效率優勢

直銷銀行是指通過互聯網及互動電視等媒介,實現業務中心與終端客戶直接往來的銀行。在直銷銀行,客戶從開戶到轉賬、理財等均可以通過網上直接辦理,不受時空制約。一是為客戶儲蓄存款支付更高利率;二是一般不收取賬戶管理費或網銀年費;三是為新開客戶提供禮品或禮金;四是許多銀行提供信用卡全球免費取款等功能。直銷銀行將目標客戶定位在中等收入群體,該群體追求實惠,對存款利率高低十分敏感;熟悉互聯網,有網上消費習慣;追求高效,不希望在實體網點浪費過多時間;喜歡簡單,不希望在傳統銀行提供的海量產品中無所適從。目前,國內大部分銀行雖設立了網上銀行、手機銀行、電話銀行等業務,但這些業務是傳統物理網點的輔助,并沒有完全脫離實體網點而獨立存在。隨著互聯金融的快速發展,直銷銀行成為一個新的焦點。

2013年9月18日,北京銀行宣布與其境外戰略合作伙伴荷蘭ING集團合作推出直銷銀行服務模式,成為中國市場上第一家直銷銀行。北京銀行直銷銀行采取了線上和線下融合的渠道服務。線上由互聯網綜合營銷平臺、網上銀行、手機銀行、視頻對話等多種電子化服務構成;線下采用全新理念建設便民直銷門店,其中布放VTM(智能銀行機)、ATM、CRS(自動存取款機)、自助繳費終端等各種自助設備,以及網上銀行、電話銀行等多種自助操作渠道。目前,北京銀行已在北京、西安、濟南等地建立了多家直銷門店,擬上線一批簡單、便捷、優惠的專屬金融產品。

2013年9月16日,民生銀行宣布和阿里巴巴簽署戰略合作框架協議,“直銷銀行業務”合作赫然在列。此直銷銀行將提供實用并符合阿里巴巴或其關聯公司客戶需求特點的金融產品,著重為小微企業和草根消費者量身定做產品和服務。而阿里巴巴或其關聯公司將負責利用自身渠道與資源大力促進民生銀行直銷銀行的發展。其主要依托平臺將是淘寶網站,直銷銀行的電子賬戶系統還將與支付寶賬戶系統實現互通。其他金融機構“暗流洶涌”,同年9月,浦發銀行與騰訊公司簽署了戰略合作協議,雙方將以共建互聯網金融生態圈為核心,以提升用戶服務體驗價值為訴求,在互聯網金融等領域開展互利共贏的多元化全面戰略合作。平安集團和百度公司也簽署了類似合作協議。未來會出現更多的傳統銀行選擇開設直銷銀行。此外,隨著銀行業向民營資本的進一步放開,直銷銀行這種低成本、高效率模式會受到更多銀行青睞。

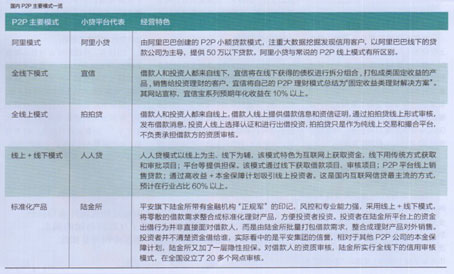

P2P網絡借貸蓬勃發展,提高了金融市場效率

國內P2P網絡借貸平臺的發展與世界基本同步。在P2P在線借貸平臺上,借款人掛出借款需求,列明借款用途、金額以及利率等,出借人在搜索和瀏覽借款需求信息后,以貸款利率進行投標。在電子商務平臺的集中撮合制度下,利率低者勝出。如果在限定的時間內,總的投標金額達到了列表金額,一筆新的貸款就產生了。當借貸關系確立后,借款人依照約定,分期還款。2007年8月,第一家P2P小額無擔保網絡借貸平臺拍拍貸在上海成立。隨后國內P2P網貸行業大規模興起,2012年,P2P網貸引來迅猛發展的一年,短期內在全國產生了近2000~3000家平臺,資金規模飆升到百億規模。

從行業發展角度說,從初創期進入成長期。一些知名企業加入這一市場,比如平安、證大集團等。國資銀行也開始涉足P2P領域。由國家開發銀行總行及江蘇省金融辦直接監管的國有控股企業等合力打造的P2P網絡信貸平臺“開鑫貸”于2012年12月1日上線。據統計,目前國內存在一定規模活躍度的P2P網貸平臺超過300家,年交易規模高達680億元。

P2P網絡借貸降低了資金成本、拓寬了投資渠道,提高了社會閑散資金的使用效率,增加市場流動性和交易量,改善金融市場效率。從社會意義看,P2P網絡借貸以低門檻、低成本服務于廣大金融弱勢群體,所引致出的巨大效益將更加惠及于普通百姓,有助于社會穩定和增加就業。

2013年9月18日,招行成功“撮合”第一筆P2P業務,上線一月攬金近1.3億元。P2P網絡借貸作為新興信貸服務模式,逐步侵蝕銀行業傳統市場范圍,正引起各家銀行高度關注。